Veel ondernemers weten ergens wel dat ze een buffer nodig hebben. Hoe goed je onderneming nu ook draait, het ondernemerschap kan soms heel onvoorspelbaar zijn, door bijvoorbeeld een pandemie. Als het even wat minder gaat, wil je niet direct in de paniek hoeven schieten. Hoe groot moet die buffer als zzp’er dan zijn? Tja, daar is geen eenzijdig antwoord op, maar eentje in de categorie: ‘het hangt er vanaf’. In deze blog neem ik je graag mee in de punten waar het dan vanaf hangt, zodat je zelf aan de slag kan met het gaan berekenen van de buffer die jij nodig hebt én het starten of verder opbouwen van jouw buffer.

Dit ga je in deze blog ontdekken:

Een buffer als zzp’er: hoeveel hebben dat?

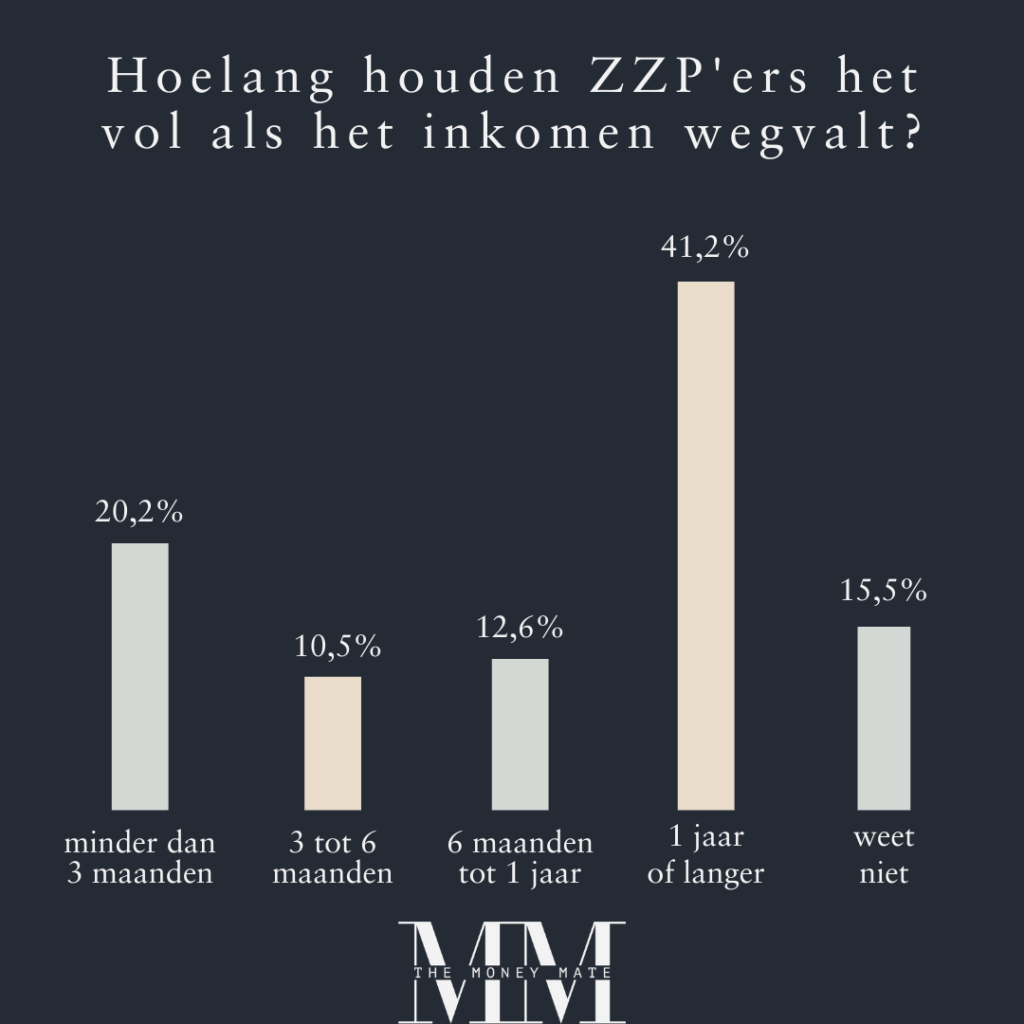

Voordat we de diepte in duiken, hier even een paar cijfers. Uit onderzoek van de TNO en het Centraal Bureau voor de statistiek (CBS) blijkt dat van alle zzp’ers 20% binnen 3 maanden door de buffer heen is, 16% überhaupt geen idee heeft en 41% langer dan een jaar met de buffer vooruit kan. Wisselende cijfers dus.

Meer gratis financiële tips ontvangen? Volg mij dan ook op Instagram.

Wat bedoel ik met financiële buffer?

Met ‘financiële buffer’ doel ik op de buffer voor onvoorziene omstandigheden. Hiermee bedoel ik voor het geval dat het allemaal even tegenzin of als je onderneming in zwaar weer verkeerd. Of wanneer een (gedeelte) van je inkomen wegvalt, maar je kosten wel doorlopen. Dit kan voorkomen door interne factoren, zoals ziekte, of door externe factoren, zoals grote opdrachtgevers die wegvallen.

Deze buffer-spaarpot is dus een andere spaarpot dan de spaarpot voor bijvoorbeeld je belastingen. Het is goed om te weten dat het sparen voor je financiële buffer niet hetzelfde is als geld opzij zetten voor de belastingen. Belastingen ben je namelijk verplicht om af te dragen en je buffer is bedoelt voor tijden dat het minder gaat.

Download mijn rekentool voor meer winst

rekentool voor merkeigenaren met een fysiek product

Ontdek wat je moet doen en laten om meer winst over te houden

Inzicht is de ultieme basis voor een winstgevender, groeiend en leuker bedrijf. En je hebt geen Excelkennis nodig, dus wat houd je nog tegen?

Download nu tijdelijk de gratis de rekentool.

- Als je mijn e-book download ga je ook akkoord met het verwerken van jouw gegevens volgens onze privacyverklaring..

Deze factoren bepalen de omvang van je buffer als zzp’er

Hoe weet je dan hoe groot je buffer dient te zijn? Dit verschilt natuurlijk per onderneming. Ik heb hieronder 4 punten voor je opgenoemd die meedragen aan het bepalen van de omvang van je buffer.

De flexibiliteit van je onderneming

Om te bepalen wat de omvang van je buffer is, hangt deels af van de flexibiliteit van je onderneming. Hiermee bedoel ik in hoe snel jij vaste kosten kunt afschalen, zoals personeel en kantoorruimte. Als je namelijk vast personeel hebt met een vast contract, is het natuurlijk een stuk lastiger om terug te schalen in kosten. Daarnaast is het ook lastiger als je een groot kantoor huurt, waar je nog voor een jaar voor hebt getekend. Als je gemakkelijk kunt snijden in deze kosten, dan hoeft jouw buffer relatief minder groot te zijn.

Naast de flexibiliteit van het afschalen van de vaste kosten, is het ook belangrijk om te kijken naar de inkomstenbronnen die jouw onderneming heeft. Als jouw inkomsten voortkomen uit enkele opdrachtgevers, dan is jouw bedrijf een stuk kwetsbaarder dan dat je meerdere inkomstenstromen hebt. Denk hierbij aan 1-1 programma’s, online programma’s of producten, enzovoorts. Hoe kwetsbaarder jouw onderneming is, hoe hoger je buffer moet zijn.

Hoeveelheid privé spaargeld

Als je onderneemt, is het salaris wat je uit je bedrijf haalt, het middel om privé fijn te kunnen leven. Als je privé een grote spaarrekening/buffer hebt, dan zou je jezelf een tijdje minder salaris kunnen uitkeren uit je bedrijf. Als dit mogelijk is, dan kun je dus langer doen met je buffer en hoeft deze minder groot te zijn.

Daarnaast kan het ook relevant zijn om naar het salaris van een eventuele partner te kijken. Zouden jullie eventueel een tijdje samen op één salaris kunnen teren? Zijn jullie hier allebei van op de hoogte? Zo ja, dan hoeft jouw buffer ook minder groot te zijn.

De sector waarin je werkzaam bent

Stel, je buffer is niet voldoende en je hebt op een gegeven moment echt geld nodig. De sector waarin je werkt heeft een essentiële rol. In sommige branches kun je sneller en makkelijker weer in loondienst dan in andere. Als jij nu in een sector onderneemt waar er vaak werk is, dan begeef je je in een minder risicovol gebied. Om deze reden kun je er dan voor kiezen om een minder grote buffer te verzamelen.

Beschikbaarheid van een arbeidsongeschiktheidsverzekering

Als ondernemer kun je een AOV (arbeidsongeschiktheidsverzekering) afsluiten of je aansluiten bij een broodfonds (dit is verplicht vanaf 2024). Je ontvangt dan een bedrag als je tijdelijk niet meer kunt werken, door bijvoorbeeld ziekte. Je aansluiten bij een dergelijke verzekering/fonds zorgt ervoor dat je je deels indekt tegen het risico dat je geen inkomsten meer binnenkrijgt. Let er wel op dat dit alleen het risico afdekt als je ziek bent, niet als jouw branche in een dip zit of als andere externe factoren ervoor zorgen dat je geen inkomen meer binnenkrijgt. Dit is nu eenmaal het risico van ondernemen. 🙂

Download mijn rekentool voor meer winst

rekentool voor merkeigenaren met een fysiek product

Ontdek wat je moet doen en laten om meer winst over te houden

Inzicht is de ultieme basis voor een winstgevender, groeiend en leuker bedrijf. En je hebt geen Excelkennis nodig, dus wat houd je nog tegen?

Download nu tijdelijk de gratis de rekentool.

- Als je mijn e-book download ga je ook akkoord met het verwerken van jouw gegevens volgens onze privacyverklaring..

Hoe bereken je nou de buffer als zzp’er?

Ik heb je hierboven uitgelegd welke factoren impact hebben op de grootte van de buffer. Hoe bepaal je nu hoe groot jouw buffer moet zijn? Hoeveel buffer moet je als ZZP’er hebben? Volgens het Nibud is het slim om in ieder geval 3 tot 5 keer jouw gemiddelde maandinkomen als buffer aan te houden. Ik ben alleen van mening dat je beter naar een buffer toe kunt werken waarin je minimaal 4-6* maanden kan ‘overleven’ zonder inkomsten.

Waarom? Omdat 4-6 maanden vaak genoeg is om een nieuw verdienmodel te implementeren of om een nieuwe dienst te ontwikkelen, zonder teveel stress. Om echt comfortabel te kunnen ondernemen, kijk je niet enkel naar de maandinkomsten maar ook naar alle kosten die jouw bedrijf maakt en waar je niet zomaar vanaf kunt. Denk hierbij aan jaarabonnementen, personeel en andere langdurige contracten, zoals een kantoorruimte. Deze kosten moet je sowieso doorbetalen dus deze tel je op bij het inkomen wat je uit jouw onderneming moet halen om privé te kunnen leven. Je buffer als zzp’er is dus afhankelijk van de verschillende punten.

*Deze 4-6 maanden is afhankelijk van de 4 bovengenoemde factoren en natuurlijk jouw persoonlijke voorkeuren.

Hoeveel buffer kun je missen?

Maar naast de ‘ideale buffer’ is het natuurlijk ook de vraag: hoeveel kun je missen? Want laten we realistisch blijven, misschien is het voor jouw bedrijfsfase wel helemaal niet realistisch om meteen een mega buffer op te bouwen.

Om te weten wat voor jou wél realistisch is, is het raadzaam om met een financieel plan te werken. Een financieel plan is een overzicht van je verwachte inkomsten, kosten, belastingen, salaris en je buffer. Dit betreft dan zowel de buffer voor bijvoorbeeld je pensioen als voor de mindere tijden. Door inzichtelijk te maken wat een realistische schatting is van jouw inkomsten en kosten, kun je ook beter bepalen wat een realistische buffer is.

Maar onderschat het belang van de buffer niet. Het is belangrijk om hier ook gewoon ‘ruimte’ voor te maken, want voor je het weet is alles opgegaan aan andere kosten. Dwing jezelf dus ook om echt vanaf het begin af aan te gaan sparen voor een buffer. In het begin kan 1% het hoogst haalbare zijn, maar misschien kan dit al snel doorgroeien naar bijvoorbeeld 5% van je inkomsten. Het maken van een financieel plan en heb hebben van inzicht is hierin onmisbaar. Het opstellen van een financieel plan is een van de onderdelen wat uitgebreid aan bod komt in The Money Making Impact School.

Spaar voor een buffer op een aparte rekening

Wil jij zeker weten dat jouw buffer ook echt de bestemming ‘buffer’ heeft en wil je het jezelf makkelijk maken? Open dan een aparte (sub)rekening waar je elke maand geld apart zet met de bestemming ‘buffer’. Aparte (sub)rekeningen kun je gemakkelijk openen bij de KNAB Bank. Het openen van een subrekening is niet alleen handig voor het sparen voor een buffer, maar ook raadzaam voor belastingen en je salaris. Zo geef je al het inkomen wat je binnenkrijgt een bestemming en krijg je gemakkelijk meer grip op je geld.

Als je meteen meer inzicht in je cijfers wil, vergeet dan niet mijn gratis rekentool voor ondernemers met een fysiek product te downloaden. Met deze handige tool ontdek je in een handomdraai wat je kan doen en laten om meer winst over te houden aan het einde van de maand. Download je gratis rekentool hier!